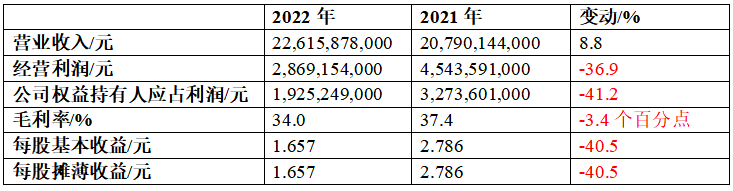

2023年3月22日,恒安国际公布了2022年业绩报告,2022年恒安国际实现营业收入226.16亿元(人民币,下同),同比增长8.8%;净利润达到19.25亿元,同比减少41.2%。期内毛利率为34.0%,较上年同期37.4%下降3.4个百分点。

1、财务摘要

2、业务回顾

2022年度,主要先进经济体通胀高企及货币政策大幅收紧,遏抑全球需求并阻碍全球经济复苏步伐,新冠疫情持续反复及地缘局势紧张为世界经济增添不明朗因素。2022年中国经济受新冠疫情封控措施的影响,国内生产总值(GDP)按年仅增长3.0%。疫情干扰经济活动,削弱国民的消费意愿,2022年,社会消费品零售总额按年下降0.2%。整体经营环境严峻,原材料价格高企加速行业整合,恒安凭借强大的竞争优势及有效的销售策略,把握行业汰弱留强的机遇,持续提高市场份额,彰显强劲的业务韧性。

在后疫情时代新常态下,新消费模式加速普及,国内电商及新零售渠道的市场渗透率持续提高。恒安激发消费模式变革所释放的消费潜力,年内深入拓展电商平台及新零售渠道,通过有效的稳定价格策略及持续推出升级产品,同时促进传统渠道的销售及拓展其新的增长点,集团的全渠道销售发展取得良好成果。因此,截至2022年底,集团收入较2021年上升8.8%至约22,615,878,000元(2021年:20,790,144,000元)。受惠于持续的全渠道销售策略及品牌形象持续提升,预期2023年收入将保持增长。

年内,集团的电商销售(包括零售通及新通路)占比进一步上升至接近约26.9%(2021年:23.1%),其中其他新销售渠道(包括在线到线下O2O平台、社区团购等)也取得理想的进展,其销售占整体销售比例已超过13.0%。同时,集团致力发展高端产品及持续优化产品组合,同时提升品牌形象,迎合国内消费者对生活质素及优质多元化产品的追求。高端生活用纸系列“云感柔肤”以及高端纸尿裤“Q • MO”系列等,深受消费者青睐,保持强劲的销售势头,各升级及高端产品销售也实现良好的同比增长。

回顾年内,原材料价格及经营成本上涨为行业带来巨大挑战,加速汰弱留强的市场整合,恒安凭借规模优势、强大品牌及迅速应变能力,成功逆市扩大市占率。然而,生活用纸的主要原材料木浆价格因国际动荡局势、疫情及通胀影响,价格于年内居高不下,并于下半年升至历史新高。集团着眼于品牌的长远发展,于年内采取稳定价格策略同时控制促销,尽管集团的升级产品及高端产品系列于年内均大幅增长,有助部分抵消生活用纸原材料价格飙升的影响,生活用纸业务的毛利仍持续明显受压。

2022年,集团整体毛利下跌约1.1%至约7,689,499,000元(2021年:7,772,318,000元),整体毛利率受原材料价格大幅上涨影响下跌至约34.0%(2021年:37.4%)。虽然木浆价格有望从高位回落,但下滑幅度仍存在不确定性,加上集团仍需于2023年上半年大部份时间先消耗现有高成本的木浆库存,预期木浆价格回落的正面影响将于2023年下半年反映在生活用纸业务的成本上,届时毛利率将有所改善。

年内,经营利润下跌约36.9%至约2,869,154,000元(2021年:4,543,591,000元)。虽然集团销售实现逆市增长,但人民币兑美元及港币汇率于年内的大幅贬值导致集团的税前营运汇兑出现大幅亏损约912,865,000元。因此,公司权益持有人应占利润约为1,925,249,000元(2021年:3,273,601,000元),同比下降约41.2%。如扣除税后营运汇兑亏损,公司权益持有人应占利润同比只下降约10.6%。每股基本收益约1.657元(2021年:2.786元)。

2.1 卫生巾业务

中国女性健康护理意识和消费能力不断提升,促进女性卫生护理用品市场规模持续扩大,但市场竞争非常激烈。年内不少国内外品牌均采取减价及进取的促销策略以渗透中高端市场及年轻消费群,试图抢占三四线城市的市场份额。恒安不盲目跟随价格战,坚守理性稳定的定价策略以维持品牌形象,并加速产品升级及高端化的布局,持续提升品牌形象及强化集团在中高端市场及传统销售渠道的领导地位。

集团旗下的升级卫生巾产品如“少女特薄”及“裤型”系列,凭借优良的质量和品牌形象,深受消费者喜爱,带动整体卫生巾业务销售增长。新消费模式加速了销售渠道碎片化。电商平台及其他新兴的零售渠道(包括线上到线下O2O平台、社区团购)持续蓬勃发展,集团全面捕捉新消费趋势的机遇,积极拓展新兴渠道,同时保持在传统渠道的领先优势,有效提升卫生巾业务销售额及保持市场占有率。

年内,集团于新零售渠道表现理想。卫生巾业务即使面对疫情严峻以及激烈的市场竞争,销售仍取得增长,2022年卫生巾业务销售收入,增幅约0.7%至约6,156,060,000元(2021年:6,116,530,000元),占集团整体收入约27.2%(2021年:29.4%)。在高端产品占比提升及传统销售渠道业务持续增长的带动下,预期2023年的卫生巾业务销售收入将保持稳定增长。

集团坚持稳定的定价策略,加上石油及大宗商品价格于下半年回落导致卫生巾的主要原材料石化原材料价格下跌,卫生巾业务的毛利率于下半年较上半年有所改善,而2022年的全年毛利率则下跌约3.7百分点至约66.8%(2021年:70.5%),环比2022年上半年的65.3%已经略有改善。受惠于高端及升级产品占比稳定提升,以抵消暂存的成本上涨压力,预期2023年的毛利率将保持稳定。

集团旗下卫生巾品牌“七度空间”一直是国内市场的领跑者,销量及市场占有率长期占据领导地位。集团持续推出升级及高端产品,提升品牌形象,迎合女性护理用品市场的高端化趋势及满足消费者需求,近年推出的升级产品如“特薄”、“加长夜用”及“裤型”系列,均深受市场欢迎,其中于年内新推出的“果滋润系列”销售反应热烈,致该产品的市场份额持续增加。

年内,集团“七度空间”签约形象快乐清新的女艺人为品牌代言人,为品牌注入青春活力,包括演员赵今麦,以“自在不设限”为主题,针对年轻少女消费群的喜好推出代言人直播及抽奖等多元化的推广活动,进一步提升品牌形象及渗透年轻消费群。此外,“裤型”系列拥有巨大的增长潜力,集团将继续大力推广“裤型”系列产品,并计划推出升级版“萌睡裤”,吸引更多消费者及进一步提高产品渗透率。

集团相信升级版的“七度空间”系列未来将继续是卫生巾业务的主要增长引擎,有助集团扩大市场份额及提升高端产品的收入贡献占比。同时,集团将继续拓展并提高新零售渠道于总销售的占比,并致力开发新零售渠道更高质量产品以及保持稳定价策略,再加上于传统渠道,保持增长稳定借此促进集团的长远发展及巩固集团的领先地位。集团将继续积极研发及推出卫生巾以外的女性健康护理用品,稳步发展女性健康护理产业,把握国内消费升级所带来的增长机遇。

2.2 生活用纸(含湿巾)业务

2022年,疫情反复冲击中国经济及整体零售市场,但集团以灵活务实的策略转危为机,生活用纸销售实现逆市大幅增长。国民在疫情再次肆虐下卫生意识有所提高,对生活用纸的需求持续旺盛。面对高涨的成本压力及激烈市场竞争,部分中小型生活用纸企业退出市场,集团凭借其雄厚资本实力及全国性销售网络优势获得更多市场份额。

在强大的品牌及多元化产品组合的支持下,集团坚持采取稳定价格策略并有效控制促销。回顾年内,集团生活用纸业务销售收入大幅上升约24.4%至约12,248,011,000元(2021年:9,842,429,000元),占集团整体收入约54.2%(2021年:47.3%)。集团将继续升级产品及提升高端产品的渗透率,预期2023年生活用纸业务收入将保持快速增长。

年内,集团受到木浆供应紧张以及物流受阻等因素,导致木浆价格大幅飙升的影响。木浆价格高企对集团的毛利构成重大压力,2022年毛利率下跌至约20.7%(2021年:26.4%)。尽管木浆价格近期有稍微回落的迹象,预期木浆价格回落的正面影响要待集团消耗现有的高成本木浆库存后,将于2023年下半年才反映在销售成本,生活用纸业务的毛利率可望将于2023年下半年有所改善。

疫情下生活用纸用品需求维持于高水平,集团的高端生活用纸产品销售非常理想,其中“云感柔肤”系列的销售取得接近80.0%的增长及占整体生活用纸销售超过10.0%。湿巾业务方面,年内销售收入为约841,993,000元(2021年:735,612,000元),取得接近14.5%的销售增长,占生活用纸业务销售比例为约6.9%(2021年:7.5%)。湿巾业务近年一直保持良好增长势头,集团将持续增加国内湿巾市场份额,保持在湿巾市场的领导地位。

集团积极应对销售渠道碎片化,早年投入资源的全渠道布局进入收获期,生活用纸业务于电商渠道的销售增长超过46.0%,占生活用纸销售比超过34.0%。而线上到线下O2O平台及社区团购等新兴渠道也取得超过17.0%增幅,成绩理想。集团于未来会继续努力拓展不同销售渠道,力争最大市占率。

在国民生活水平日益提升及卫生意识持续处于高水平的背景下,整体生活用纸市场存在一定机遇。面对激烈的市场竞争,集团将继续致力满足消费者多元化的需求,研发更多高质量产品,提高生活用纸生产的成本效益,并提高各生产基地产能,紧抓国内生活用纸的商机及拓展市场份额,巩固在生活用纸市场的领导地位。集团年内的年产能保持为约142万t,集团将于2023年内在湖南、湖北、广东等地区增加产能,预期来年的产能将会提升,以积极应付未来的市场情况及销售增长需求。

2.3 纸尿裤业务

国民生活水平的提升及人口高龄化,持续推动中国纸尿裤市场规模增长。育儿观念转变及消费升级趋势也促进婴儿纸尿裤渗透率持续提升,中国纸尿裤市场的发展空间广阔。为迎合消费者日益提高的产品质量需求,集团持续研发优质婴儿及成人健康护理产品。

年内,皇牌高档产品“Q • MO”销售保持增长势头,销售同比增长约17.4%,占比进一步提升至超过30.0%。而集团成人纸尿裤业务受惠于国内成人失禁用品市场规模日益增长,以及集团成人纸尿裤渗透率上升,年内取得约12.9%的增幅,占比大约23.7%。2022年,集团致力加强布局电商及母婴渠道,电商及母婴渠道的销售占比分别提高至超过约60.2%及超过约18.5%。不过由于市场竞争激烈,集团高端产品的销售增长只能部分抵消来自传统渠道及中低端产品的销售下跌,导致集团纸尿裤业务销售仍然下跌约1.4%至约1,202,347,000元(2021年:1,219,445,000元),占集团整体收入约5.3%(2021年:5.9%)。

集团认为成人纸尿裤市场具有相当大的发展潜力,并预期在高端婴儿及成人纸尿裤的产品占比持续提升下,2023年集团的纸尿裤业务销售可望恢复增长。毛利率方面,由于纸尿裤的石化原材料于年内上升致销售成本上升,纸尿裤业务的毛利率下跌。不过由于利润较高的“Q • MO”产品及成人纸尿裤的销售占比上升,抵消了部份成本上涨对整体业务利润的影响,全年的毛利率则轻微下跌至约36.9%(2021年:37.7%)。

然而,纸尿裤业务的2022年下半年毛利率环比上半年的毛利率约35.3%,已经有所改善。年内,集团会继续把握市场机遇,深入发展高档产品市场及提高产品品质。婴儿纸尿裤业务方面,集团重塑“安儿乐”品牌,建立新的品牌定位,开拓运动裤型纸尿裤以满足现今消费者的需求。另一方面,“Q • MO”魔法呼吸纸尿裤深受市场欢迎,集团将继续优化“Q • MO”产品,为集团未来发展注入增长动力。通过双品牌策略,经过一年的梳理,集团期待于2023年整个婴儿纸尿裤业务的销售能够恢复稳定的增长。

此外,随着国家日趋关注老年护理产业的发展,国内成人健康护理用品这一领域将有庞大发展空间。集团会投放更多资源发展成人健康护理用品,令“安而康”品牌及其产品充分渗透国内市场,同时拓展东南亚地区的市场份额。未来,集团将会继续致力以高端化战略双线发展婴儿卫生用品市场及成人健康护理用品市场。除了通过电商销售渠道,集团将努力发展新零售渠道,同时也会加强与母婴店、养老院及医院合作。一方面把握新零售带来的新商机,另一方面通过与母婴店、养老院及医院合作,在扩大潜在顾客基础的同时,提供一站式产品销售链,为纸尿裤业务带来可持续的增长动力,支撑成人健康护理产品业务的长远发展,继续挖掘成人健康护理用品市场的成长潜力。

2.4 电商及新零售渠道

线上线下融合的消费新模式、新业态加速发展,网购市场规模日益壮大,持续释放消费潜力。2022年全国实物商品网上零售额高达12万亿元,增长6.2%,其中消费用品类商品增长5.7%。为满足消费者不断升级的需求,集团持续创新发展及优化电商及其他新零售渠道,顺应市场趋势以把握商机。

年内集团针对不同品牌于新渠道进行更高质量的产品推广,并稳定价格以获得市场正面回响,进一步提高其在线上及其他新零售渠道的品牌知名度及占有率。未来,集团将持续大力拓展电商品牌旗舰店及新兴渠道(如抖音),提升对终端客户的数据分析能力,精准营销以提高转化率,致力实现成为“全球顶级生活用品企业”的战略目标。

针对在线市场的高速发展及销售渠道碎片化,集团将仔细分析顾客在不同渠道的需求,提供切合各个渠道之消费者特性及喜好的差异化产品,不断完善线上线下的无缝全渠道消费体验。集团将贯彻以高质量产品及稳定价格把产品带进新零售市场,减少对其他渠道的冲击并同时保持竞争力。

为迎合消费新趋势,集团也将积极建设品牌社群,通过直播销售及其他社群活动与消费者互动,强化与年轻消费群的联系。集团又委任广受欢迎的人气艺人肖战作为“心相印”的品牌大使,借此进一步提升品牌影响力,并持续利用限定商品、小区团购及直播带货等新型消费模式吸引消费者,提高集团在电商及新零售渠道的市场占有率,把握数字经济带来的机遇,为未来快速增长注入动力。

2.5 国际业务

集团一直积极发展海外市场,目前集团产品已销往37个国家及地区,拥有54个直接合作大客户或经销商。海外业务(包括皇城集团)的全年收入为约2,086,791,000元(2021年:1,709,260,000元),占集团整体销售的比例约9.2%(2021年:8.2%)。集团旗下位于马来西亚的皇城集团因疫情缓和及地区解封令业务稳步回升,全年营业额同比上升约17.1%至411,704,000元(2021年:351,553,000元),占集团整体销售的比例约1.8%(2021年:1.7%)。

皇城集团主要从事投资控股以及生产及加工纤维制品,包括成人及婴儿纸尿裤、卫生巾和生活用纸、棉制品及加工纸。旗下品牌包括“Dry Pro”纸尿裤及“Carina”个人卫生产品。除此之外,集团也以马来西亚皇城集团作为据点,将恒安自身的品牌“心相印”湿巾及“便利妥”成人纸尿裤产品通过皇城带进东南亚市场。集团未来将会继续升级现有皇城产品,研发并推出更多恒安品牌的高档产品,进一步提升在马来西亚以至东南亚市场的占有率。

3、未来展望

展望2023年,随着中国疫情管控政策进一步放宽,有序落实多项稳经济及扩大内需的政策及措施,有望支持经济及消费市场逐步复苏。然而,俄乌冲突持续冲击全球贸易,通胀显现趋缓迹象但依然维持在高位,加上美国联储局为首的各国央行货币政策预估仍将维持紧缩,为全球经济发展及中国经济增长带来挑战。

集团会继续密切关注国内外疫情发展及市场趋势变化,灵活应对及做出审慎的决策。在各地木浆厂恢复生产及释放新增产能的背景下,木浆供应有望于今年逐步增加,木浆价格最近有所回落,但下跌趋势仍不明显。由于集团需先消耗现有的高价木浆库存,预期木浆价格成本回落的正面影响将于下半年反映在生活用纸业务的成本上,届时毛利率将有所改善。

集团将密切留意外围因素对进口木浆、石化原料等原材料价格的影响。国内市场竞争日趋激烈,恒安凭借稳健的研发生产实力及良好的品牌形象,加上全国性的广泛布局及多元化产品组合,在充满挑战的经营环境下仍能展现强大抗逆力,成功把握行业整合的窗口,逆市抢占市场份额。作为行业的领跑者,恒安以长线发展作为轴心,规划业务策略及资源投放。

集团将积极落实行三大核心策略,包括“聚焦主业”、“提升品牌”及“长期主义”,为集团的可持续发展奠定坚实的基础。集团将聚焦生活用纸、卫生巾及纸尿裤三大核心业务的发展,积极开发及升级高质量的产品及拓展新市场,加快渗透农村及国内的不同市场,紧抓国内生活用品市场的庞大发展机遇。

恒安未来将进一步提升旗下各产品的品牌形象,包括升级产品档次、更换新包装、精准投放营销资源等策略,全面优化品牌形象。集团将继续致力于产品结构升级和加快高端化进程,例如“Q • MO”及“云感柔肤”等,借此提升盈利能力,同时深入开拓线上及线下销售渠道,推动多元渠道共同发展,以扩大客户群。集团也将持续优化组织架构,提升团队执行效率,并投放资源改善基建及提高供应链效率,例如将SAP系统云端化,并致力改良系统质素,借此有效监测营运数据,提高营运可视化水平,以制定合适的营运策略。

为持续巩固集团在生活用纸及卫生用品的市场领导地位及满足国内消费者对优质产品的需求,集团计划于未来进行不同的产能扩充及技术升级计划,包括于福建内坑建立新的卫生巾、纸尿裤、湿巾集合的大基地及于湖北孝感、湖南及广东云浮等地区扩充生活用纸产能,预期新产能将于2024年陆续投产。集团将聚焦三大主营业务,持续提升品牌形象、紧握“新零售”时代的机遇及以长期主义作未来发展大方向,进一步扩张业务规模。同时,继续以产业延伸为长远发展目标,积极拓展及延伸女性健康、婴童健康及老年健康等产业,持续提升整体竞争力。

(《生活用纸》杂志摘编自恒安国际2022年报)

加载中,请稍侯......

加载中,请稍侯......